- 18. august 2024

- Posted by: Henrik Karlsen

- Category: Virksomhederne

Teknologiaktier fri af korrektion efter årets bedste aktieuge

Teknologiaktierne er efter årets bedste aktieuge nu fri af den korrektion, som officielt indtraf fredag den 2. august. Set fra vores stol er det ikke overraskende, da korrektionen i høj grad har være drevet af støj og faktorer, som ikke har haft meget med virksomhedernes fundamentale resultater at gøre.

Mere om det længere nede.

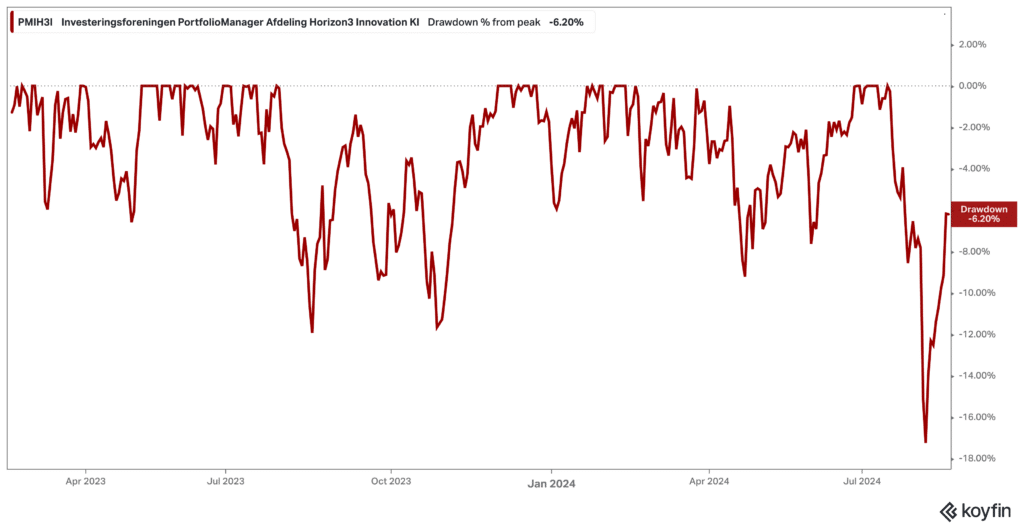

Værdien af fondens investeringsbeviser steg i indeværende uge med 5,31%. Siden bunden af korrektionen den 5. august er værdien steget med 11,50%. Som vi har vist i figur 1, er kursen på fondens investeringsbeviser dog stadig 6,20% fra den foreløbige rekord fra fra 15. juli.

Figur 1 - Fondens kursmæssige tilbagefald siden børsnoteringen 20. februar 2023

I fonden har vi stor tiltro til, at der venter nye kursrekorder ude i fremtiden. Om der kommer nye tilbagefald inden, er aktiemarkedet på kort sigt en for uforudsigelig størrelse til at kunne spå om. Vi kan dog dokumentere, at fonden trods to korrektioner det seneste år, har lavet et afkast på 32,99%.

Korrektionen var udløst af tre begivenheder

Set fra vores stol var den nu overståede korrektion drevet af tre faktorer inden for kort tid. Den første skyldes trusler fra den siddende amerikanske regering om nye eksportrestriktioner til Kina for den voksende chipindustri. Siden har de trukket lidt i land, hvilket blandt andet er godt nyt for hollandske ASML (AMS:ASML). Det ændrer dog ikke ved, at ASML aktien i perioden fra 12. juli til 2. august faldt mere end 26% til trods for, at de 17. juli offentliggjorde et kvartalsregnskab med højere omsætning, indtjening og ordretilgang end der var forventet af analytikerne. Det samme mønster har vi set for mange andre af chipsektorens virksomheder.

LÆS VORES PERSPEKTIV PÅ ASML REGNSKABET

Den anden begivenhed var dårligere end forventet makroøkonomiske nøgletal fra USA, som blev offentliggjord den 1. august. De tal viste stigende arbejdsløshed i USA og dårlige end forventet PMI tal, som måler aktiviteten i den amerikanske økonomi. Siden er der blevet offentliggjort to sæt arbejdsløshedstal fra USA, som var bedre end forventet af makroøkonomerne. Viser de seneste to ugers begivenheder noget, så er det nok, at man skal være særdeles påpasselig med at købe og sælge aktier på baggrund af makrodata.

Den sidste begivenhed indtraf 5. august, hvor vi så en reel tvangsaktion på aktier i nogle af de bedste virksomheder i verden. Denne tvangsauktion var drevet af de japanske carry trades, hvor risikovillige investorer havde lånt i yen for at investere i eksempelvis aktier. Alt sammen i forventningen om, at den japanske rente aldrig ville stige, og at værdien af de købte aktier aldrig ville falde. Da det jo gik stik modsat, bliv de risikovillige tvunget til at sælge deres aktier for at tilbagebetale deres gæld. Tvangsalgene havde dog intet at gøre med virksomhedernes fundamentale forhold.

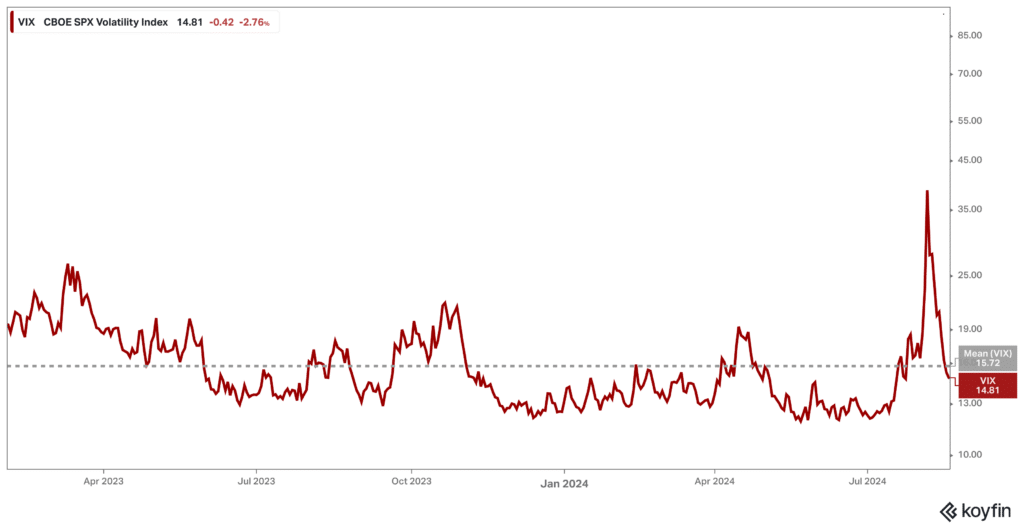

De tre faktorer fik samlet set aktiekurser til at falde og VIX indekset, som viser bekymringen blandet investorer i amerikanske aktier, til at stige til det højeste niveau i fondens levetid. Det har vi vist i figur 2 herunder. Siden er frygtniveauet faldet under middelværdien, og det har helt efter den historiske drejebog fået aktierne til at stige igen.

Figur 2 - Udviklingen i VIX indekset siden fondens lancering

I fonden udnyttede vi frygtens klimaks mandag den 5. august til at købe flere aktier i mange af de virksomheder, som fonden allerede er investeret i. Det er vi foreløbigt sluppet godt fra med rigtig pæne urealiserede gevinster på de allerfleste af købene. Bedste køb var Nu Holdings (NYSE:NU), hvis aktiekurs er steget mere end 40% siden.

Virksomhederne får opjusteret fremtidige indtjeningsestimaterne

Ugen bød på endnu tre regnskaber fra Monday (NASDAQ:MNDY), Nu Holdings (NYSE:NU) og Global-e (NASDAQ:GLBE). Alle tre kunne præsentere en omsætning og nettoindtjening, som var bedre end analytikernes konsensusestimater.

LÆS VORES PERSPEKTIV PÅ KVARTALSREGNSKABET FRA NU HOLDINGS

96% de virksomheder i fondens portefølje, som indtil videre har offentliggjort regnskabet for det kvartal, der sluttede 30. juni, kunne præsentere en større nettoindtjening per aktie end forventet af analytikerne. Det er også positivt, at 74% af dem efter regnskabet har fået hævet deres indtjeningsestimater for resten af 2024. For 2025 og 2026 er det henholdvis 57% og 48%, som indtil videre har fået analytikerne til at hæve de fremtidige indtjeningsestimater.

På lang sigt er det præcis det, som sammen med høj omsætningsvækst, skal drive fondens kursudvikling. Ser vi på omsætningen, så har 87% af de 23 virksomheder i tabel 1 haft højere vækst en forventet af analytikerne. Det er med til at bekræfte virksomhedernes strukturelle medvind og stærke markedspositioner.

Tabel 1 - Kvaliteten af virksomhedens seneste kvartalsregnskaber

Virksomhed |

Omsætning |

Beat/miss |

EPS |

Beat/miss |

|---|---|---|---|---|

|

ASML |

€6,24 mia. |

+ 2,89% |

€4,01 |

+ 2,89% |

|

Spotify |

$3,81 mia. |

- 0,15% |

$1,33 |

+ 31,53% |

|

Tesla |

$25,50 mia. |

+ 3,07% |

$0,52 |

- 16,14% |

|

ServiceNow |

+ 0,64% |

$2,63 mia. |

$3,13 |

+ 10,09% |

|

Microsoft |

$64,73 mia. |

+ 0,45% |

$2,95 |

+ 0,23% |

|

AMD |

$5,83 mia. |

+ 1,99% |

$0,69 |

+ 1,26% |

|

SoFi |

$0,60 mia. |

+ 5,30% |

$0,02 |

+ 60,00% |

|

Confluent |

$0,23 mia. |

+ 2,07% |

$0,06 |

+ 31,00% |

|

Arm Holdings |

$0,94 mia. |

+ 3,58% |

$0,40 |

+ 15,44% |

|

Amazon |

$147,98 mia. |

- 0,52% |

$1,26 |

+ 23,76% |

|

MercadoLibre |

$5,07 mia. |

+ 8,32% |

$10,48 |

+ 25,67% |

|

Block |

$1,87 mia. |

+ 2,75% |

$0,93 |

+ 11,36% |

|

Cloudflare |

$0,40 mia. |

+ 1,65% |

$0,20 |

+ 42,15% |

|

Hims & Hers |

$0,32 mia. |

+ 3,78% |

$0,16 |

+ 28,56% |

|

Palantir |

$0,68 mia. |

+ 3,94% |

$0,09 |

+ 10,56% |

|

Uber |

$10,70 mia. |

+ 1,05% |

$0,74 |

+ 39,49% |

|

Coupang |

$7,32 mia. |

- 0,85% |

$0,07 |

- |

|

Upstart |

$0,13 mia. |

+ 2,49% |

- $0,17 |

- |

|

Datadog |

$0,65 mia. |

+ 3,23% |

$0,43 |

+ 20,48% |

|

The Trade Desk |

$0,58 mia. |

+ 1,11% |

$0,39 |

+ 9,55% |

|

Monday |

$0,24 mia. |

+ 3,06% |

$0,94 |

+ 67,26% |

|

Nu Holdings |

$2,85 mia. |

+ 1,40% |

$0,12 |

+ 21,56% |

|

Global-e |

$0,17 mia. |

+ 1,25% |

$0,17 |

+ 17,39% |

For Block har vi af regnskabstekniske årsager vist dækningsbidraget i stedet for omsætningen. Der er ikke vist indtjeningsafvigelser for Coupang (NYSE:CPNG) og Upstart (NASDAQ:UPST), da forventningen for Coupang var $0,00 per aktie. For Upstart var det et mindre underskud end forventet.

Da vi ikke kender læsernes økonomi, risikoprofil eller investeringshorisont, skal vores perspektiv ikke betragtes som anbefalinger til andre om at købe eller sælge aktier vist i tabel 1.

Tilmeld dig vores nyhedsbrev

Tilmeld dig vores gratis nyhedsbrev og modtag løbende nyt om fonden samt analyser og perspektiver på verdens mest innovative vækstvirksomheder direkte i din indbakke.

Modtag vores nyhedsbrev med de seneste nyheder fra de selskaber vi investerer i og markedsnyheder.

Køb Horizon3 Innovation via handelsplatformene eller din bank. Nuværende købskurs: 198.2